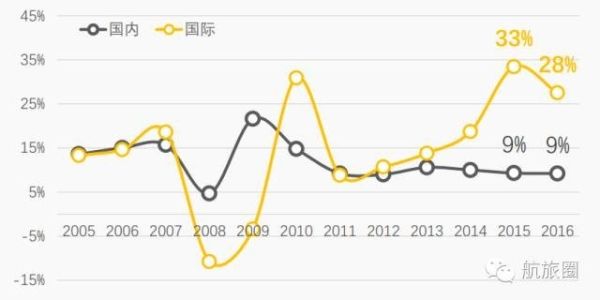

如果要说我国民航业近几年发展的最大亮点,那应该就不能不提国际航空市场的超常态发展。在近年来国内消费升级、人民币升值和境外签证简化这三驾马车的拉动下,国内出境游井喷,年出境游旅客已高达1.2亿人次。而这也极大地推动了国际航空市场的发展。如图1,除2008年国际客运受经济危机更大的冲击外,2005年以来,国际客运市场发展与国内基本保持同步。但近三年,国际客运业务发展突然提速,2014-2016年增速分别高达国内客运的1.9倍、3.6倍和3.0倍。

近十年国际、国内客运量增速走势(来源:CAAC统计快报)

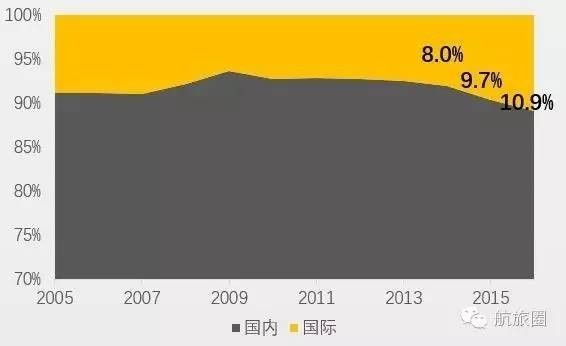

在国际航空市场的超常态发展下,国际客运量份额也节节高,近三年,中国民航国际客运量份额从8.0%猛增至10.9%,短短三年硬生生地提高了2.9个百分点,目前可能达到史上最高了。

国际客运份额走势(来源:CAAC统计快报)

隐忧一

国际油价触底反弹

大家都知道,这两年三大航的洲际航线齐刷刷地都实现了整体盈利。为什么?除了市场好之外,油价低是一个更加关键的因素。需要特别注意的是,油价对洲际航线利润的影响要远大于国内航线。举个例子,B787飞国内航线,航程短、过站多,一天只能飞9个小时,如果飞洲际线,一般能飞12-16小时。因此,同一个机型洲际航线的小时成本要明显低于国内航线(每小时分摊的人工成本、飞机折旧等固定成本明显下降,飞发维修、机场起降等小时变动成本有一定降低),但小时燃油成本却基本保持不变的。因此,当下国内航线的航油成本占比大约为20%,而洲际航线的航油成本占比可能高达40%左右。可见,国际、特别是洲际航线对油价变化要敏感得多,当油价上升国内线利润腰斩的时候,可能洲际线已经陷入亏损了。

如图3,油价从2013年的107美元断崖式下跌至2016年初的46美元时,国际线自然是赚得盆满钵满。然而,今年以来油价稳步上升,目前已回升至51美元。未来如果进一步上升到60-80美元,我们的洲际航线还能赚多少钱?

国际油价进入上升通道

隐忧二

收益水平持续下滑

刚才说了成本,现在来看收入。受出境游客占比提高和国际运力快速增长影响,近三年国际航线的收入水平逐年下滑。一是近几年出境游火热,在为国际航线带来大量客源的同时,由于航班上的游客占比越来越高、公商务旅客占比下降,使得国际机票平均价格也越来越低;二是运力快速增长,国际运力的大量投入,大量新开航线需要市场培育,这也影响了国际收益水平。当然,这里面也有国际平均航程拉长,导致座公里收入下降的因素。

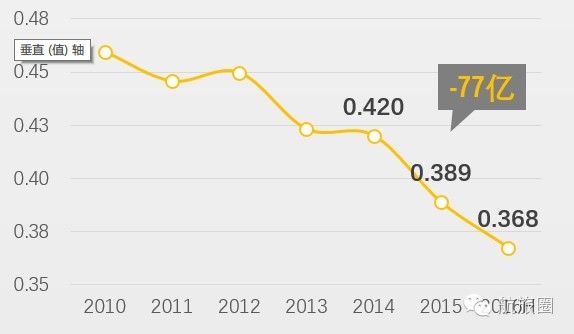

从图4我们可以看到,近三年三大航的国际航线座公里收入是越来越低,由2014年的0.420元下滑到2016年上半年的0.368元,相当于三大航国际航线减收77亿元(按三大航国际ASK及座公里收入下滑幅度估算)。也就是说,从运量上看国际市场红红火火,但从价格和盈利能力上看隐忧已现。

国际航线座公里收入水平持续下滑

(来源:三大航年报,2016年数值以上半年同比增速测算)

隐忧三

枢纽建设任重道远

中国民航始终在不遗余力地推进枢纽建设,从最早的三大复合门户枢纽,到三大复合枢纽和八大区域枢纽的“3+8”,再到目前三大复合枢纽、两大国际枢纽和八大区域枢纽的“3+2+8”。尽管文件规划出了不少,三大枢纽建设也有明显成效,但与国际先进枢纽相比,还有很大的差距。

从图5我们可以看出,国内枢纽的中转率明显落后于国外标杆。亚特兰大中转占比高达64%、芝加哥有43%,而洛杉矶、成田、旧金山、纽约纽瓦克、仁川、纽约肯尼迪这样拥有大量本地旅客的枢纽,中转占比也达到12%-19%。而上海浦东和北京首都的中转率均低于12%。当然,这个板子不能只打在航空公司或机场公司的身上。我们的枢纽机场在设计时就主要是满足点对点旅客出行,没有充分考虑中转需求,缺少中转休息和转机柜台等设施,且未充分考虑中转旅客动线规划;我们的枢纽机场时刻和保障能力饱和,航线网络构建空间受限,航班过站、旅客中转、行李传送效率不高(笔者本月飞了趟北京,宽体机落地没有廊桥不说,滑到远机位在客舱里等了20几分钟,摆渡车和客梯车才姗姗来迟……);海关联检政策受限,国内和国际互转的流程时间尚有优化空间;此外,主基地航空公司航班波构建尚需努力,比如国航在首都的中转衔接机会只有汉莎在法兰克福的一半左右。枢纽质量不高,在一定程度上将限制我们国际航空市场的进一步发展。

国内枢纽中转占比相对落后(来源:波音、CAPA)

隐忧四

地方补贴难以持续

最近比较火的是英航退出成都的消息。2013年9月,英航开通成都伦敦航线,当时还涂了一架“熊猫号”,然而,开航不久三舱219座的B777就换成了两舱214座的B788。近日,在中英航权谈判刚刚出现重大突破的时候,英航官方宣布了中止成都伦敦航线的消息,并以“人工智能”的口吻回答了记者的相关提问。尽管成都机场在内部会议上的官方解读是“英航的战略调整”。但网传这与补贴到期后,航线效益不佳有关。无独有偶,汉莎航空的沈阳法兰克福航线也在补贴到期后宣布停飞。

过去,地方政府对国内新开航线,每班可能给个起降费打折的优惠,后来对新开国际航线,可能每班给个4-10万的补贴,而现在,各地政府对于新开洲际航线,每班最多能补贴150万元。为了加强地方与欧美发达国家的经济联系,改善招商环境,各地政府已经纷纷进入“军备竞赛”,感觉现在新开洲际线每班不给个上百万,出门都不好意思和别人打招呼。

确实,洲际航线的“金元政策”对航空公司开辟洲际航线,特别是度过市场培育期起到了重要作用,对我国洲际市场的迅速发展也起到了非常重要的推动作用。但补贴注定不可能长久,近几年各大中型航空公司开通了那么多洲际航线,看起来市场是红红火火,但其实部分航线的利润几乎全部来源于政府补贴。我们更应该关注,未来补贴到期后,还能飞下去的航线有多少。

隐忧五

营销能力差距不小

近5年来,我们的远程洲际市场份额提升了12个百分点,目前已超半壁江山,达到57%的份额,实在是一件喜事。但我们份额的上升,很大一部分原因是我们出境游的井喷,过去洲际航班上大部分是外国人,现在大部分都是中国人,我们的份额自然也就上去了。但在市场份额反超的时候,我们也仍然要注意到我们营销能力与外航相比还有不小的差距。举个例子,某个中方与外方联营的洲际航线,一个装了300人的航班,我们自己可能只卖了200张票,另外100张票是外航帮我们卖的。而在外航的航班上,可能我们只帮外航卖了10张票。不仅是人头,票价水平也有不小差异。假如我们自己每张票平均卖300刀,外方差不多能卖到400刀。这里面当然有外国旅客公商务占比高、总体消费能力比较强的原因,但我们品牌影响力、市场营销能力相对较弱,也是一个重要原因。

隐忧六

宽体机引进“0门槛”

随着洲际航线的火爆,国内航空公司引进宽体机的热情十分高涨。在2016年的范堡罗航展上,东海航空和瑞丽航空分别宣布订购5架和6架波音787-9客机。目前,我国已有10家航空公司加入了宽体机俱乐部,还有3家公司已经“下单”成为准会员。对比美国,仅有达美航、美联航、美航和夏威夷航等4大航拥有宽体机。更需引起注意的是,美国宽体机俱乐部的加入门槛是52架飞机(夏威夷航空),我们是18架飞机(西藏航空)。而已下单的东海航空、瑞丽航空仅分别拥有13架和9架飞机。

感觉上我们国家的宽体机如同“旧时王谢堂前燕、飞入寻常百姓家“。洲际线飞得不好,大不了停了不飞,宽体机引进来不赚钱,可就不是想退就能退的了。

中美航空公司的宽体机俱乐部

当下国际航空市场一片繁忙景象,各航空公司也是热情高涨。但除了三大航外,大部分公司的国际、甚至洲际业务都没有经历过一个完整的经济周期。在市场好的时候,飞多少赚多少,那市场不好的时候怎么办?我想这才是各航空公司应该在当下思考的问题吧。

(本文根据作者在民航局国际航空市场研讨会上的发言材料整理)