泰国航空已完成重组并在努力恢复增长,目前正处于一个关键时期。在本土市场其有大量的机会和令人艳羡的增长速度,但不断加剧的竞争也导致挑战剧增。泰国航空正遭遇快速扩张的低成本航企和海湾航企的两面夹击,而目前为止其多品牌战略经实践证明反击作用有限。

一、优势

1.本土市场

泰国是全球最热门的旅游目的地之一,2015年其入境游客量增长了20%,达到了近3000万人。目前入境航班是泰国航空占比最大也是最重要的一块业务,不过出境需求也同样在增长。而泰国的经济与中产阶层人口都在经历着相对快速的扩张。目前为止受益于泰国中产阶层人口增长的主要是本土的低成本航企,国内市场和地区内国际市场上的低成本航企尤其获益匪浅。然而,随着收入水平的不断增长,泰国航空预计将有越来越多的泰国人转向乘坐全服务航空的航班并开始前往亚洲以外的地区旅行。

2.新的商业战略

泰国航空推出了新的商业战略,更多的以中转乘客为重心。航班时刻已重新制定,目前泰国航空的收益率正在增长,载客率也同样如此。新的高管团队具备商业思维,已采取了好几项措施来刺激销量,其中包括采用了新的收益管理工具。泰国航空还在努力提升效率、降低成本,因此整体将有更加光明的前景。

3.星空联盟

泰国航空是星空联盟的创始成员之一,也是此联盟唯一一家来自亚洲的创始成员航企。目前与13家星空联盟的成员航企均有代码共享合作,且正设法更好地利用这些合作关系。

尽管泰国航空已缩减了自己的远程网络,包括停飞至非洲和北美的航班,但星空联盟仍让泰国航空拥有了一个更广泛的虚拟网络。联盟内另外十余家航企都有前往曼谷的航班,泰国航空正好能够通过这些航企的航班为自己的国内航班和地区内国际航班输送乘客。

二、劣势

1.机队组合问题

泰国航空近期在重组中采取的机队合理化措施还不够深入。泰国航空集团旗下主航企机队内仍有7个机型(A330、A350、A380、波音737、747、777与787),整个集团则共有8个机型(包括集团旗下地区内全服务航企泰国微笑航空运营的A320)。2015年,集团决定暂停分步淘汰波音747-400的计划,目前正考虑进一步扩大737-400的数量。但快速逐步淘汰波音747与737机队才是明智的做法,能够对提升集团整体效率和泰国航空改进机上产品质量的举措起到支持作用。

泰国航空运营有少量波音787和A350,新的管理团队和政府接手时,已无法再解除A350的采购协议。首批两架A350已于2016年3季度交付,其6架波音787则于2014年和2015年交付。泰国航空同时还运营有由6架A380组成的小型子机队。目前泰国航空集团共有95架飞机,其中75架由主航企泰国航空运营,另外20架由泰国微笑航空运营。集团近期完成转型规划时,其机队仅减少了7架飞机。2015年初重组前夕,集团共有102架飞机。

2.集团旗下缺乏真正的低成本航企

泰国航空集团在短程低成本航企飞鸟航空只持有39%的少数股,飞鸟航空于2005年成立以来一直没有积极地介入此航企的运营。集团在中远程低成本航企酷鸟航空也只持有19%的间接股份。酷鸟航空是飞鸟航空与新加坡航空集团旗下酷航的合资企业,成立于2015年。泰国航空与飞鸟航空并没有紧密的配合,没有设法形成协同效应,也没有开展过联合采购。泰国航空有好几家同行目前都有远比其更活跃的低成本航企战略,其中包括新加坡航空与印尼加鲁达航空。新加坡航空集团对酷航以及短程低成本航企虎航都是100%持股。加鲁达航空也是完全持有印尼连城航空的股份。东北亚有几家全服务航空集团以及澳大利亚的澳洲航空目前都在一些低成本航企持有多数股份。

尽管飞鸟航空应保持独立性,但同时也需要被纳入到泰国航空集团内,用于应对日益加剧的低成本航企竞争。目前低成本航企在泰国国内市场大概占了70%的座位量,在泰国国际市场则占了约30%的座位量。近几年泰国国内市场与地区内国际市场的增长全是由低成本航企推动的。目前低成本航企已开始向中远程市场渗透。低端市场的机会是不容忽视的。

3.多品牌战略缺乏一致性

泰国航空一直很难对泰国微笑航空的角色有一个确切的定位。微笑航空成立于2011年,于2012年年中启动业务,最初的设想是作为一家低成本航企运营业务,但之后却效仿新加坡航空旗下全服务航企胜安航空的模式演变为一家地区内全服务航企。微笑航空在低成本航企竞争加剧后让集团以最大程度减少了在国内市场和一些地区内国际航线上的亏损。然而,此航企的成本尽管低于主航企泰国航空,但仍然过高,无法与低成本航企有效竞争。

过去四年里,集团先后多次调整了微笑航空的网络与产品策略。目前微笑航空在曼谷素万那普机场和廊曼机场都有基地,前者是泰国航空在泰国的唯一一个枢纽,后者则更靠近市区,且几乎都是低成本航企的航班。目前微笑航空在国内有三条航线,并在廊曼机场部署有三架A320。其在廊曼机场的航班与飞鸟航空的航班相互重叠。微笑航空只有一个角色定位,仅使用一个枢纽才是合理的。对于点对点市场和廊曼机场来说,飞鸟航空才是更适合的一个品牌。

微笑航空应该完全以在素万那普机场为泰国航空的航班输送乘客为重心,与泰国航空密切协调方可获益。微笑航空与泰国航空两者之间并没有良好的整合,甚至还在一些航线上相互蚕食对方的份额。泰国航空集团的双品牌战略远未达到理想的状态。如果效法新加坡航空集团针对胜安航空和国泰航空针对港龙航空所采用的策略,则泰国航空将有更好的前景。

三、面临的机会

1.在东盟境内的网络扩张

就利用自己的枢纽来实现地区内连通性方面来看,泰国航空集团已落后于东南亚的同行们。泰国航空/微笑航空目前在东南亚地区以内共有13个国际目的地,新加坡航空/胜安航空却有39个。本土竞争对手泰国亚洲航空也有13个地区内国际目的地,曼谷航空则有10个。

新加坡航空/胜安航空在东盟地区以内投入的运力也是泰国航空/微笑航空的两倍多。这两家航企大概有34%的国际航班座位都投入到了东南亚地区,而泰国航空/微笑航空则只有23%的国际航班座位投入到了地区以内。目前泰国航空集团正急于利用微笑航空扩大自己的东盟网络,而微笑航空之前一直只以国内航班为主。

泰国航空集团正设法通过增长地区内输送的乘客量来使其远程业务更加多元化,因此扩大东盟网络对其来说是至关重要的。有一个更强大的东盟网络,有助于集团更多地以澳大利亚-东南亚和欧洲-东南亚中转航班为重点来增长第六航权航班的乘客量。实现远程业务的多元化,覆盖更多地区内中转航班,对集团来说是极为重要的。这能够让集团提供的内容与海湾航企的内容之间拉开差距,因为后者在东南亚二线站点基本没有航班,而这些二线站点中多数都有着快速增长的入境及/或出境需求量。

2.中国:泰国航空集团欠缺份额的一个市场,集团在这里有着扩张的空间

目前泰国航空集团在中国大陆8个目的地运营有定期航班,而新加坡航空集团则在中国大陆25个目的地都有定期航班。本土劲敌泰国亚洲航空在中国大陆则有11个定期航班目的地。泰国亚洲航空在泰国航空4个门户都有至中国大陆的航班,而泰国航空集团则只在曼谷运营至中国的航班。

中国对于泰国的旅游业来说是规模最大且增长最快的客源市场。2015年,中国前往泰国的游客量增长了71%,达到了790万。据报道,今年到目前为止,中国前往泰国的游客量每个月同样也有两位百分数的增长。然而,泰国航空/微笑航空在日益重要的泰国-中国市场却欠缺份额,仅占了15%左右的运力额。而三年前,泰国航空集团还在此市场占了23%的份额。集团是有机会在这个市场重新增长份额并与市场共同增长的。尤其是微笑航空,集团可利用此航企开通至中国二线城市的航班,这些城市大多属于休闲旅游的乘客。

3.飞机订购量:集团仅订购了12架飞机

目前集团仅有12架飞机的订购量,其中10架为A350-900,两架为波音787-9。这12架飞机计划都将于2017年和2018年交付。由于飞机订购量小,因此集团有了进一步更新和简化机队的机会。集团很可能采购更多A350或波音787,或许还会购买波音777X,以替换老一代的宽体机型。集团还可能会采购A320neo系列机型,因为其尚未订购任何新一代窄体机。目前集团正在制定新的远期机队规划。

4.微笑航空可得到更有效的利用

尽管泰国微笑航空并非低成本航企,但其单位成本要远低于集团主航企泰国航空。因此,集团可利用微笑航空来开辟一些新的、主航企无法维持运营的目的地。

目前微笑航空运营着集团所有的A320,因为母航企泰国航空余下的A320都于2016年年中转让给了微笑航空。而由泰国航空运营的A320航班成本比微笑航空要昂贵得多,但盈利能力却要低得多。集团于近期才开始利用微笑航空来扩展自己的国际网络,之前微笑航空则几乎完全以国内航班为主。微笑航空让集团有机会通过成本较低的一个平台来实现增长并为泰国航空的远程航班带来新的乘客源。

5.中转乘客量有增长的潜力

相比东南亚其他大型全球化航企,泰国航空的第六航权航班乘客量比例要小得多。泰国航空可以以特定城市配对航线为目标来提升收益率与载客率。目前集团正在推广出发自澳大利亚和欧洲的地区内中转航班以及泰国航空在澳大利亚和欧洲之间竞争极为激烈的袋鼠航线上提供的经停一次的航班。通常第六航权航班的收益率都低于国内航班的收益率,但泰国航空集团仍然相信自己能够通过刺激中转乘客量来真正提升收益率,因为泰国本土市场的乘客对价格极为敏感,且主要为休闲旅游乘客。第六航权航班的商务舱乘客是集团尤其看重的一个目标群体。泰国航空是一家高端全服务航企,但却一直在低价销售自己的豪华舱座位。集团相信自己能够在行业内这个竞争极为激烈的领域有所增长。

四、面临的威胁

1.在欧洲的业务量过大

2015年泰国航空重组时极大缩减了欧洲航班的运力与网络,但又于之后恢复了运力,今年冬季其至欧洲的运力已高于2013年和2014年的水平。2016年12月泰国航空将恢复于2015年初停飞的莫斯科航班,这样其在欧洲的目的地就将达到12个。泰国航空还恢复了每天至法兰克福和伦敦的两个航班,并取消了停飞罗马航班的计划。目前泰国航空大概有38%的国际可用座位公里数都投入到了欧洲市场。而新加坡航空则只有29%的国际可用座位公里数投入到了欧洲。

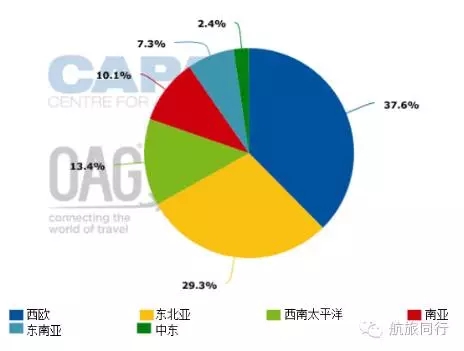

泰国航空国际运力中各地区占的份额(可用座位公里数百分比):2016年10月31日至11月6日

来源:CAPA-航空中心与官方航线指南

欧洲-东南亚市场的竞争已相当激烈,其中海湾航企的表现尤为突出。这个市场相对也已成熟。如果泰国航空要保住在这个市场所占的份额,那么很可能会在收益率与载客率方面承受压力。

2.北美航班的运营风险高

泰国航空希望于2017年开通美国直达航班,具体能否开通要取决于泰国能否获得美国联邦航空局授予的1类安全评级。泰国航空于2015年停飞了经停首尔至洛杉矶的航班,之前还于2012年停飞了至洛杉矶的直达航班。

至美国的直达航班需要巨大的投资,并且风险也很高。由于泰国航空无法在其已运营业务有30余年的洛杉矶航线上使用A350或波音787执飞直达航班,因此还会面临更高的风险。泰国航空只好退而求其次,评估开通旧金山和西雅图航班的可能性,这两个市场对于泰国来说规模较小,且泰国航空在这两座城市的品牌知名度相对也有限。

3.低成本航企与海湾航企不断加剧的竞争

泰国航空一直在低端市场受到低成本航企竞争日益加剧的影响,同时又在高端市场面对着海湾航企的快速扩张。两个市场领域都将继续快速增长,这会造成收益率方面的压力,导致泰国航空很难在扩张的同时实现盈利。泰国籍低成本航企现共运营有118架飞机,而三年前则大概只有50架。这三年间,低成本航企在国内市场实现了快速的扩张,目前在国内市场的份额已达到了70%左右。目前低成本航企在地区内国际运力中也占了大部分份额,同时已开始向中程航线以及一些远程航线渗透。泰国除有6家本土低成本航企外,还有25家海外低成本航企在这里运营航班。

此外,海湾三大航企也在泰国快速扩张。阿联酋航空目前已是泰国业务量最大的海外航企。卡塔尔航空与阿提哈德航空也在前七大海外航企之列。曼谷是阿提哈德航空规模最大的目的地,也是阿联酋航空和卡塔尔航空的第三大目的地。卡塔尔航空即将开通清迈与甲米航班,这两条航线开通后,卡塔尔航空在泰国的目的地数量将会增长到4个,比东南亚以外其他所有航企在泰国的目的地都多。

泰国按周座位量排名的前10大海外航企:2016年10月31日至11月6日

注:座位量为估算数据。

来源:CAPA-航空中心与官方航线指南

4.政治影响

多年来,泰航集团的主要股东泰国政府曾多次干预集团的事务。曾经的政治不稳定,也导致了需求量的下滑。尽管现在的泰国正处于一个相对较稳定的时期,但泰国航空始终面临着无法预测的政治事件带来的风险,除非其实现私有化,不然就必须应对政府干预带来的威胁。

结论:有理由乐观,但仍有大量改进的空间

泰国航空集团已完成了转型,目前也已恢复了盈利。2016年上半年集团小有利润,并且即将实现2012年以来的首次全年盈利。然而,泰国航空集团打造长期可持续性定位的同时仍然面临着巨大的挑战。泰国的增长机会是充足的,但市场环境不尽理想,同时竞争也越来越激烈。集团正处于一个紧要的关头,在战略上需要做出更多的调整,并且调整时不容出现任何错误。